2021年11月末の資産状況です。

だいぶ下げてますね。ポートフォリオ全体で前月比5%ぐらいの下落でしょうか。FRBのパウエル議長がテーパリングを加速するとの発言と、新型コロナウイルスのオミクロン株の流行を嫌気しての下落だそうです。

あわててお金持ちになりたいって、どうしても思ってしまうというか、上げ相場に慣れてしまったのか、ポートフォリオの評価額の下げが以前より気になるようになった気がします。

相場が下がり気味だったり、上がったり下がったりで、なかなか資産が増えなかったりすると、やはり配当金がありがたく感じるようになりますね。

コツコツと少しずつですが確実に入金されるので、気持ちの支えになります。

今月は、ETFのHDVを購入しました。分配金の利回りの高さからSPYDの代わりにするのにいいかなと思って購入し始めたHDVですが、今ひとつパフォーマンスがよろしくないようで、今回の買い増しで、しばらくは買い増しをストップしようと思ってます。それよりもベライゾンが配当利回り5%ぐらいまで下がっていて、そちらを買えば良かったかなとHDVを買ってから気づきました。まあ、いいけど。

ちなみにベライゾンとAT&Tの通信株ツートップが目下、私のポートフォリオの評価損でのツートップでもあります。

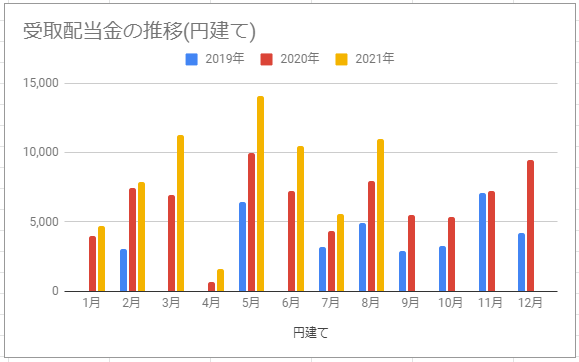

配当金の受け取り状況です。

今月はAT&T(T)、ベライゾン(VZ)、アップル(AAPL)、アッヴィ(ABBV)、ブリティッシュ・アメリカン・タバコ(BTI)、スターバックス(SBUX)、ETFのDIAから、合計10,710円(94.48ドル)の配当金を受け取りました。

この1万円の配当金も、すでに再投資に回して今月のHDVの買い付けに使っております。今月の自分の給料からの捻出額が6万円ぐらいでしたが、配当金を合わせて7万円投資することができました。

配当金が入っているおかげで、自分の捻出額より多く投資出来ているのはもちろんですが、ちょっとした含み益状態で投資ができている事にもなるので、今回の買い付けだと1万円の下落までは投資元本を割り込まないですみます。

下落耐性がつくと言うか、だんだん新規の投資額における自分の身銭の割合が下がってきて、精神的にも余裕が持てるようになってくる気がするので、配当金も馬鹿にできないものだと思います。

私は、配当金とキャピタルゲインを得るのとの両立てでないと投資出来ないタイプかもしれません。インカムゲインかキャピタルゲインのどちらかに偏った投資は出来ないですね。

それでは、今年も残すところ、あと1ヶ月。なんとか、やりくりしてNISA枠だけは埋めようと思います。